一、走势分析

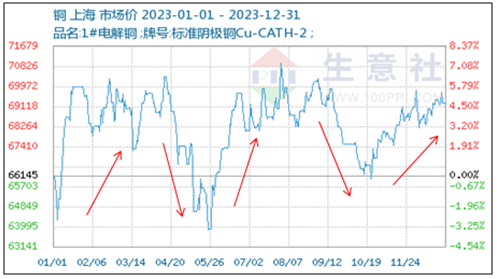

据本站数据显示,2023年全年,铜价宽幅波动为主,现在现货铜的价格处于十年较高位。纵观全年铜的走势来看,铜经历了双“V”走势,全年最高点在8月1日的70968.33元/吨,最低点在5月25日的63853.33元/吨,最大振幅11.14%。

二、行情回顾

全年经过三次大涨两次大跌。

三次大涨:

第一次大涨(1月):春节前受美联储加息幅度放缓和国内疫后需求复苏预期共振,南美铜矿干扰事故;

第二次大涨(5月底-6月中旬):国内强政策预期,电网、竣工和新兴领域对铜需求拉动超预期,美联储暂停加息预期也较为强势,全球铜库存低位去化,铜价实现V型反转;

第三次大涨(10月下旬-至今):美国三季度GDP、耐用品消费等多项数据表明经济强韧性,而国内电网集中下单,国内社库重回历年极低位置。

两次大跌:

第一次大跌(4月下旬-5月底下跌):欧美经济数据持续走弱引发衰退预期,国内经济金融数据下滑;

第二次大跌(8月-10月下旬)8月-10月下旬:国内弱现实强预期,市场存在旺季预期,而欧美经济边际走弱,油价反弹使得通胀预期重返,铜价冲高回落。

供应方面

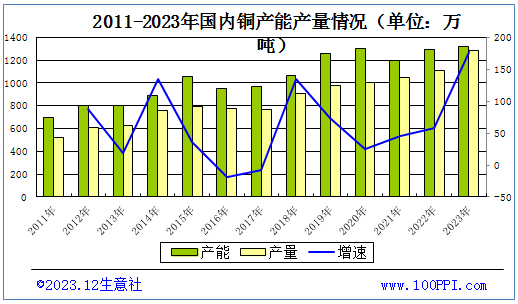

2011-2023年国内铜产能产量情况

据数据显示,2021-2023年铜产能产量逐年增长。其中,2023年10月全国精炼铜(电解铜)当月产量与去年同期相比增长。2023年10月全国精炼铜产量为113.1万吨,同比增长13.3%。2023年1-10月全国精炼铜产量为1069.2万吨,同比增长13.6%。

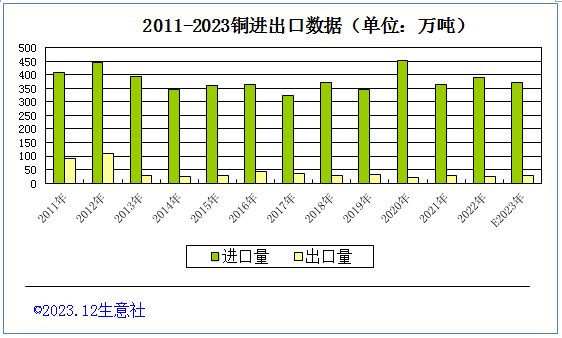

铜进出口数据

据海关数据显示,铜进口量远大于铜出口量,2023年铜进口量略小于2022年。2023年11月精炼铜进口量为40.04万吨,环比增加12.93%,同比增加5.12%。整体来看,2023年1-11月国内精炼铜进口量累计339.88万吨,同比减少3.48%。

2023年11月精炼铜出口量为1.68万吨,环比增加3.40%,同比增加75.04%。整体来看,2023年1-11月国内精炼铜出口量累计26.85万吨,同比增加20.80%。

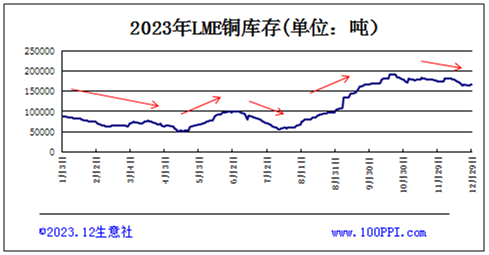

LME铜库存影响铜价

如上图所示,通过LME铜库存和铜价格对比显示,铜价和库存呈反比走势,LME铜库存下跌,铜价上涨;LME铜库存低位震荡,铜价高位震荡; LME铜库存上涨,铜价则下跌。对铜价的判断,可以根据LME铜库存来预判。截止12月29日,LME铜库存75975吨,较年初上涨88.93%。

需求方面

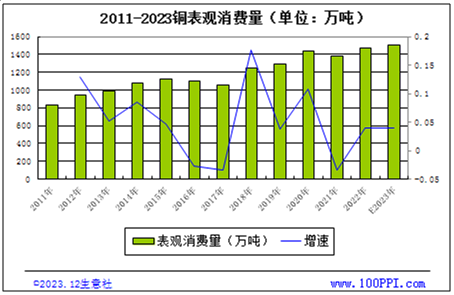

铜表观消费量

如上图显示,从本站统计的近几年国内铜表观消费量来看,除了2015-2017年因为铜价的下跌,部分厂家停产停工,铜表观消费量是下降的。其他年份,除了2021年疫 情 影 响,铜表观消费量都是逐年增加的。据数据统计,2023年,表观消费量1505.59万吨,2023年全年表观消费量高于2022年。

国内铜终端消费主要集中在电力电缆、家电、汽车、房地产等行业板块。其中电力电缆占比接近37%,建筑占比21%,家电(空调等制冷设备)占15%,汽车行业占比8%。

电力电缆:电网投资具备托底作用。根据国家能源局统计数据,2023年1-10月电网基本投资完成额3731亿元,累计同比增加6.3%;电源投资完成额6621亿元,累积同比增加43.7%。年初电网投资计划完成额5012亿元,今年可能完成不了计划。

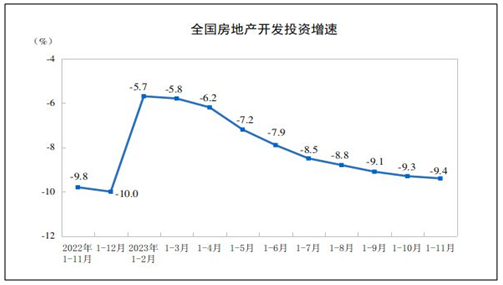

全国房地产竣工面积

2023年我国房地产新开工面积欠佳,不过竣工面积表现尚可,1-11月份,房地产开发企业房屋施工面积831345万平方米,同比下降7.2%。房屋新开工面积87456万平方米,下降21.2%。房屋竣工面积65237万平方米,增长17.9%。地产用铜主要体现在房屋竣工后电线电缆用铜。我们一般用竣工面积推算铜消费,发现地产板块耗铜量并未出现负反馈,甚至有部分增量,2023年前11个月较2022年同期耗铜量增加了近5万吨。

家电行业:2023年受疫后需求回补、地产竣工亮眼、高温天气催化、扩内需政策扶持和低基数效应等因素作用,家电行业表现不俗。

产量方面,根据产业在线数据,今年1-10月国内空调产量14437.1万台,累计同比增加14.7%;冰箱产量7996.8万台,累计同比14.1%;洗衣机产量8500.5万台,累计同比增加20.7%。出口方面,根据海关数据,今年1-10月空调、冰箱、洗衣机出口量累计同比增速分别达到3.1%、15.9%、40.4%,今年人民币汇率贬值也提升了国内企业出口竞争力,另在欧美发达经济体市场增长乏力情况下,海外新兴市场成为中国家电出口增长的突破口。

展望2024年,地产竣工端存在走弱风险,家电用铜需求增速预期回落。另外,考虑到未来空调需求趋向饱和和现阶段库存压力较大,2024年空调企业政策均保守。

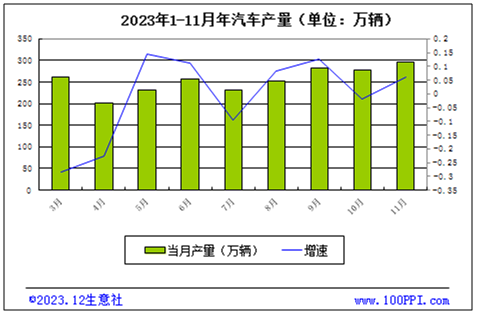

汽车产量

据中商产业研究院数据库显示,2023年11月全国汽车当月产量与去年同期相比增长。2023年11月全国汽车产量为295.3万辆,同比增长23.6%。2023年1-11月全国汽车产量为2666.1万辆,同比增长6.8%。增量由新能源车提供,传统燃油车需求下滑。预计2023年中国电动化渗透率达到31%。不过,随着政策补贴退坡,新能源车增速也面临下滑。根据国家发改委等部门发布的《关于完善新能源汽车推广应用财政补贴政策的通知》,从2021年起,对新能源汽车的补贴标准进行了逐年递减,2023年补贴标准比2020年下降50%。

三、2024年影响因素

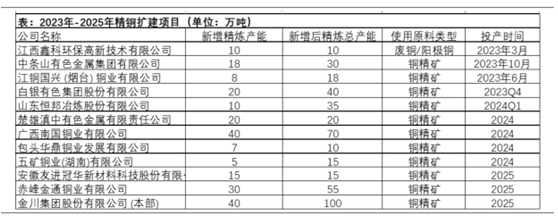

2023-2025年国电解铜新增产能

据不完全统计,2023-2025年,铜新增产能在223吨左右。但重点关注中条山有色、国兴烟台、恒邦股份、白银有色、广西南国炼厂的产能释放节奏。注意“铜精矿—粗铜—精铜”的供应传导,链条上游的扰动会影响偏下游的产量实际释放节奏。

矿山-加工费峰值期已过

从2024年国内铜精矿扩产情况来看,国内增产地区以云南及西川为主,预计24年中国铜精矿产量增量在9万金属吨左右。从近期国内炼厂接受铜精矿长单加工费80美元/吨来看,明年矿端供应不及往年宽松,同时考虑明年精炼铜新扩增量,预计矿产粗铜量有望增加70万吨。

矿山-粗铜供应更为吃紧

与前几年不同,由于之前提到的品味下降及闭坑等原因,2024年全球精矿供应增速预计将出现下滑。与之相匹配的是,国产铜精矿与今年同比出现下滑,预计仅在180万金属吨,低于市场预期。2024年国内铜精矿缺口较23年将进一步扩大至10万吨以上。

需求—房地产增速0%-8%

房地产方面,我仍以竣工增速来衡量精炼铜需求在建筑领域的变动。目前,由于房地产企业、地方政府、银行部门为房地产竣工提供更多资金的动力较低,预计2024房地产部门的竣工增长只能依靠中央政府以及大型资产管理公司(四大AMC),故我们对明年房地产板块的增长依然谨慎,中性预估增速在0%,乐观增速在8%。

需求-电网投资增速3.2%

“十四五”期间,国家电网和南方电网计划加大投资规模,累计投资将超3万亿元。从计划投资额来看,电网板块依然将维持温和增长。但代表传统铜需求的超高压输变电系统的投资占比将出现下滑,或维持饱和状态,较难对耗铜量形成明显增长性支持。估计2024年电力电网工程总和(含光伏风电等)增速在3.2%,对应耗铜量22万吨。

需求-传统汽车增速下降 新能源汽车增速上涨

预计2024年中国汽车市场总销量将达到3100万辆,其中新能源汽车销量将达到1150万辆;汽车出口量将达到550万辆。新能源汽车和出口仍是支撑汽车市场增长的重要力量。目前,混合动力电池需要用铜60公斤每辆,纯电动至少需要用铜83公斤每辆,其中电动巴士的铜使用量介于224到369公斤每辆,故纯电动新能源汽车用铜量暂按95公斤每辆计算。预计2024年传统汽车板块增速-2.7%,新能源汽车板块增速18%,充电桩增速16.9%,交通板块总增速10.31%,对应耗铜量25-30万吨。

需求-家电增速2%

今年以来,空调产品为整个家电行业增长最好的品类。随着国内寒冬季节的到来,内销市场也进入了“冷冻期”,然而海外市场与此同时却正在进入订单高峰期。从排产端来看,Q4内销排产不温不火,出口排产却节节攀登。在低基数、较低的原材料及海运成本、人民币汇率波动及海外家电低库存等多重因素的利好下,家电出口实现良好恢复。预计家电板块2024年增速在2%,对应耗铜量4万吨。

四、总结与预测

综上所述,供应端,2024年中国粗铜产能同比增加约10%,但考虑到铜精矿供应增速仅为3.95%,预期明年国内电解铜的释放速度将小幅下滑。海外铜矿依然存在着地缘政治等压力,叠加增速放缓,矿端或将成为明年供应侧的重点关注对象。

需求上,从终端来看,今年光伏及新能源板块继续发力,家电板块出口也依然表现亮眼,但房地产板块依然较难成为助力,这一现象预计将在明年持续。根据相关计算得出,传统领域中电力、家电、建筑版块维持少量增幅,新增耗铜量均在10万吨以下,电子板块耗铜量出现少量下滑;新兴领域中,电力工程风电光伏继续提供增量20万吨,新能源车及充电桩等预计新增约23-25万吨,合计贡献73万吨增量。预计2024年铜需求量1521万吨左右。

明年的需求亮点可能来自:一绿色能源带来的耗铜增量,二海外降息预期带动的地产回暖。2024年风电、光伏等新能源装机及相配套的新型电力系统建设将带来约314万吨铜需求,年增速接近20%。市场对美联储政策转向预期升温,10年期美债收益率从峰值回落,抵押贷款利率也随之回落,建筑商对新建住宅的投资开始增加,这将有利于缓解房屋供应紧张,促使地产行业逐步回暖。

总体来说,铜整体供应较2023年偏紧,需求端因新兴领域加持而具备韧性。2024年铜价整体或仍维持宽幅震荡为主,但铜价中枢上移。

(文章来源:本站)