年内线螺价格行情回顾

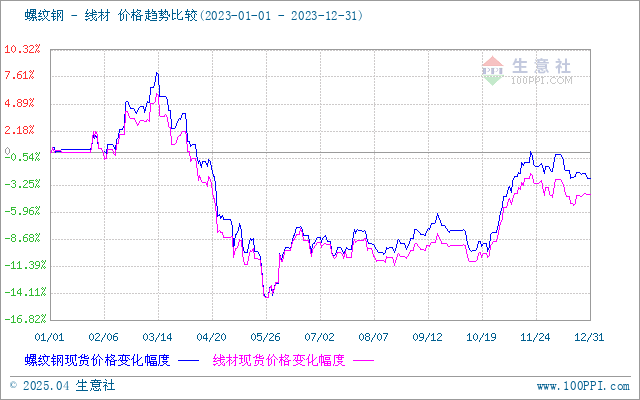

据本站数据显示,2023年,线螺价格整体呈N字型走势,年初螺纹钢价格4051.11元/吨,年末下跌为3944.44元/吨,跌幅为2.63%。年初线材价格4328元/吨,年末下跌为4144元/吨,跌幅为4.25%。螺纹钢产量从2019年见顶后,持续下滑,23年螺纹钢产量同比下降6%,比19年峰值下降23%。这一定程度上反应了国内地产行业耗钢需求的下滑幅度。

2023年钢价有三波趋势性行情:

第一波是1-3月份的上涨行情。宏观上主要交易疫情放松后的经济复苏预期,22年受疫 情影响,产业上下游主动去库,产业端库存较低,在经济复苏预期下,推升黑色金属价格。

第二波是3月中旬-5月的下跌行情,钢价大幅下跌,跌破去年低点。旺季现货需求未能继续向好,4月开始需求环比回落,但产量已回到去年同期水平,去库缓慢,且政策未进一步宽松,市场情绪转差,价格开始回落,并伴随产量下降。

第三波行情是6月-至今的震荡上涨行情。6月随着价格跌至疫情以来低位,且国内经济数据持续较差,进而再度引发对政策宽松的预期,螺纹止跌反弹,进入11月在成本及政策刺激的多重带动下。

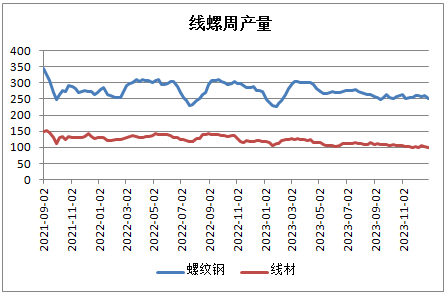

供应方面:22年螺纹钢产能4.48亿吨,23年淘汰产能大于新增产能,净新增产能为负数,23年可能是螺纹钢产能拐点。而螺纹钢产量从2020年见顶后,持续下滑。螺纹钢和线材产量同比21年下降了8.4%。螺纹钢产能利用率只有60-70%,而螺纹钢需求弹性主要在地产行业,预计随着地产周期下滑,螺纹钢将进入去产能周期。

展望2024年,粗钢的产量存在韧性,在短流程产量维持低位,长流程产量主动减产的意愿不强。考虑历史上粗钢产量4%的平均增幅,如果给正利润,供应端是具备向上弹性,产量的弹性大于需求的弹性。

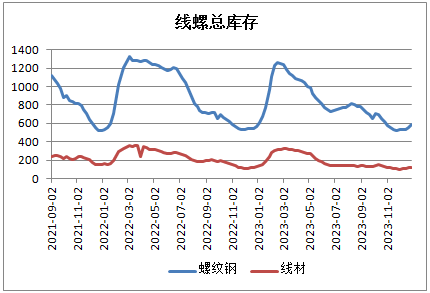

库存方面:

需求方面:

1、2023年钢材主动出口消化产量压力 24年出口和内需此消彼长

23年前11月钢材出口8265万吨,同比增长35.6%,增量2072万吨。预计全年出口9065万吨,同比增2333万吨,增幅占产量2%。一般内需不好的周期,钢材出口相应会增加,例如2014-2015年。今年也是内需偏弱的一年。

展望2024年,钢材内需难言明显好转,钢厂利润也可能维持低位,低利润对于出口的支撑也会延续,不过三季度开始,海外钢材产量低位回升,对中国钢材出口将有所限制,预计2024年钢材出口低于2023年。

2、地产行业预期依然偏弱

2023年地产行业复苏不及预期,前10月地产销售同比下降7.8%,新开工面积同比下降23%,施工面积同比下降7.3%。2023年购房政策持续宽松,降低首付和房贷利率,放宽限购政策等一些列政策并未导致地产销售持续改善。作为用钢占比较大的行业,2021年-2023年地产下行周期对钢材需求拖累明显,如果用螺线产量的变化粗算地产用钢下滑幅度,螺纹钢和线材产量同比21年下降了8.4%,也意味着后期地产行业向上修复,对钢材需求的弹性会比较大。

按照房 价-销售-拿地-开工、施工这一路径看,房地产仍未有企稳迹象,2024 年市场可能会继续走弱,因基数原因降幅也会继续收窄。而在房 价重新止跌上涨前,房地产市场可能需要外力来延缓下降趋势。保障性住房建设、城中村改造、“平急两用”公共基础设施建设“三大工程”是延缓2024年房地产下行速度的关键。

总体而言,2023年年产业端是弱需求和高成本拉锯的一年。目前政策方面已经放松地产相关管控,然而地产需求的启动更多的依赖于居民的储蓄能力以及长期收入预期,在当前的情况下,2024年地产需求好转的可能性非常低。预计线螺价格仍将维持宽幅震荡格局。

(文章来源:本站)